Plik JPK VAT - co to jest?

15-03-2022 | 9 minut

Obowiązek składania JPK VAT przez wielu przedsiębiorców od samego początku jego istnienia budzi wiele emocji, a także pytań. Dokument ten jest obecnie jednym z najważniejszych elementów, jeśli chodzi o prowadzenie firmy i prawidłowe księgowanie wszelkich przeprowadzonych w jej ramach transakcji.

W 2020 roku ustawodawca wprowadził znaczącą nowelizację przepisów o Jednolitym Pliku Kontrolnym. Wprowadzono dwa rodzaje JPK: ewidencyjną oraz deklaracyjną. O czym dokładnie mowa? Zachęcamy do lektury naszego szczegółowe poradnika!

JPK VAT – czym jest i kiedy wprowadzono?

Aby zrozumieć istotę Jednolitego Pliku Kontrolnego, warto cofnąć się o kilka lat.JPK wprowadzono do polskiego porządku prawnego w 2016 r. na mocy nowelizacji ustawy – Ordynacja podatkowa (Dz.U. z 2015 r. poz. 1649). Ustawodawca wyznaczył określonej grupie przedsiębiorców obowiązek dostarczania każdego miesiąca organom skarbowym ewidencji VAT w postaci właśnie JPK VAT.Jednym z głównych celów było stworzenie możliwości szybszego wykonania tej czynności za pomocą rozwiązań elektronicznych, co w znacznym stopniu pozwala zaoszczędzić czas, ograniczyć koszty, a także zmniejszyć uciążliwości związane z koniecznością raportowania o działalności podmiotu gospodarczego.

Kto musi składać JPK VAT?

Początkowo, czyli od 1 lipca 2016 r., obowiązek wysyłania Jednolitego Pliku Kontrolnego dotyczył wyłącznie dużych przedsiębiorców. Z początkiem 2017 r. natomiast obowiązek ten rozszerzono także na małych oraz średnich przedsiębiorców, a od 1 stycznia 2018 r. także na mikroprzedsiębiorców, w tym tych, którzy nie zatrudniają pracowników.Warto zaznaczyć jednak, że Jednolity Plik Kontrolny VAT dotyczy oczywiście wyłącznie czynnych podatników VAT.

Kto nie musi składać JPK VAT?

Zgodnie z przepisami, JPK VAT nie muszą składać więc podatnicy, którzy wykonują wyłącznie czynności zwolnione od podatku od towarów i usług, wskazane w ustawie o VAT.Mowa w tym kontekście przede wszystkim o sprzedaży towarów oraz świadczeniu usług zwolnionych z VAT (zwolnienie przedmiotowe), jak i podatnikach, u których wartość sprzedaży nie przekroczyła w sumie w poprzednim roku podatkowym 200 000 zł (zwolnienie podmiotowe). Jednolitego Pliku Kontrolnego VAT nie muszą również przesyłać podmioty, które zawiesiły działalność, ale dotyczy to tylko okresu jej zawieszenia, chyba że w tym czasie:

- dokonują wewnątrzwspólnotowego nabycia towarów,

- importują usługi lub nabywają towary w zakresie, w którym są podatnikami VAT,

- zawieszenie działalności nie dotyczy pełnego okresu rozliczeniowego lub okresów rozliczeniowych objętych zawieszeniem, za które przedsiębiorca zobowiązany jest do rozliczenia podatku z tytułu czynności podlegającej opodatkowaniu, a także za które zobowiązany jest dokonać korekty podatku naliczonego.

JPK VAT po nowemu – co to znaczy?

Do 1 października 2020 r. czynni podatnicy VAT byli zobligowani do złożenia oddzielnie podstawowej deklaracji VAT oraz plików JPK. Od tego dnia jednak nastąpiła w tym obszarze znacząca zmiana, która polega na tym, że przedsiębiorca ma obowiązek składania nowego dokumentu elektronicznego – JPK VAT z deklaracją.

Jednolity Plik Kontrolny VAT z deklaracją jest złożony z dwóch części:

- ewidencyjnej, która zawiera ewidencję VAT zakupów oraz sprzedaży, ujmowanych do tej pory w pliku JPK, ale po nowelizacji rozszerzonej o dodatkowe oznaczenia,

- deklaracyjnej, która zawiera dane ujmowane dotychczas w deklaracjach VAT-7 oraz VAT-7K, a więc zestawie informacji o zakupach i sprzedaży dotyczących danego okresu rozliczeniowego.

Jak informuje Ministerstwo Finansów, nowy JPK VAT z deklaracją mają obowiązek składać wszyscy podatnicy zarejestrowani jako czynni VAT-owcy i nie ma tutaj znaczenia wielkość przedsiębiorstwa.Ponadto za okresy rozliczeniowe przypadające po 1 października 2020 r. deklaracji VAT-7 oraz VAT-7-K nie można złożyć w innej postaci, niż przez JPK VAT.

Warto zaznaczyć, że nowa struktura Jednolitego Pliku Kontrolnego VAT pozwala zastąpić wiele innych deklaracji takich jak m.in. VAT-ZZ (wniosek o zwrot podatku VAT), VAT-ZD (wniosek o ulgę na złe długi) czy VAT-ZT (wniosek o przyspieszenie terminu zwrotu podatku VAT).

Mimo to przedsiębiorcy są nadal zobowiązani do składania oddzielnie, czyli poza JPK VAT z deklaracją, następujących formularzy:

- VAT-UE (informacja o transakcjach wewnątrzwspólnotowych),

- VAT-8 (wewnątrzwspólnotowe nabycie towarów przez podatników zwolnionych z VAT),

- VAT-10 (wewnątrzwspólnotowe nabycie nowych środków transportu),

- VAT-12 (usługi taksówek osobowych opodatkowane na zasadach ryczałtu),

- VAT-14 (wewnątrzwspólnotowe nabycie paliw silnikowych).

JPK VAT a deklaracja podatkowa – różnice

JPK VAT z deklaracją wprowadzono po to, aby przedsiębiorcy nie musieli wysyłać tych samych danych w dwóch oddzielnych plikach.JPK VAT w poprzedniej postaci zawierał o wiele więcej szczegółowych informacji niż sama deklaracja VAT. Organy skarbowe musiały więc weryfikować często te same dane dwukrotnie.Nowa postać JPK VAT pozwala zaoszczędzić sporo czasu oraz środków finansowych samemu przedsiębiorcy, jak i fiskusowi.JPK VAT podzielono na dwie części, zachowując dokumenty deklaracyjne, ponieważ sam Jednolity Plik Kontrolny w nowej postaci nie dostarczyłby organom skarbowym między innymi informacji o wnioskowanej wysokości nadwyżki podatku naliczonego do zwrotu czy wszelkich kwotach podlegających przeniesieniu na nowy miesiąc.

Gdzie złożyć JPK VAT?

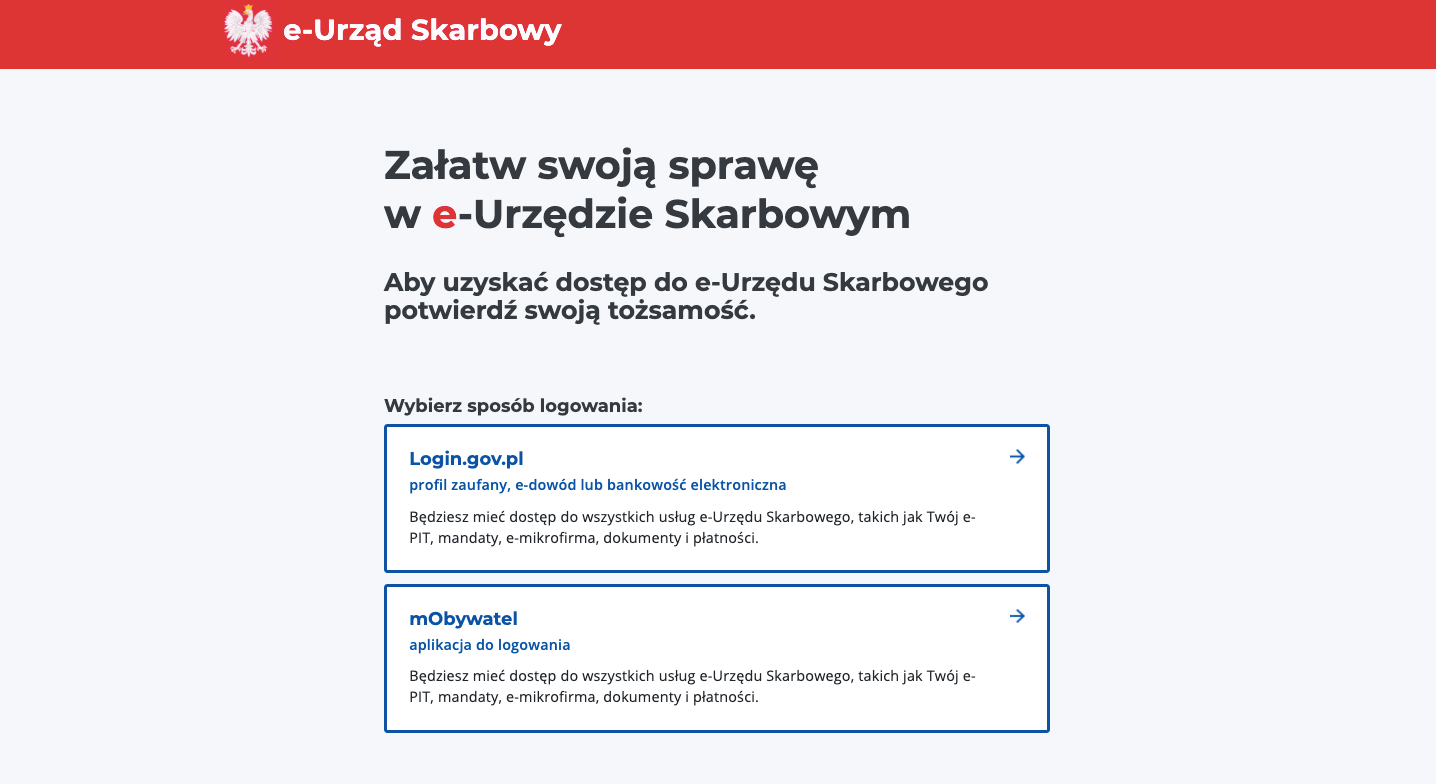

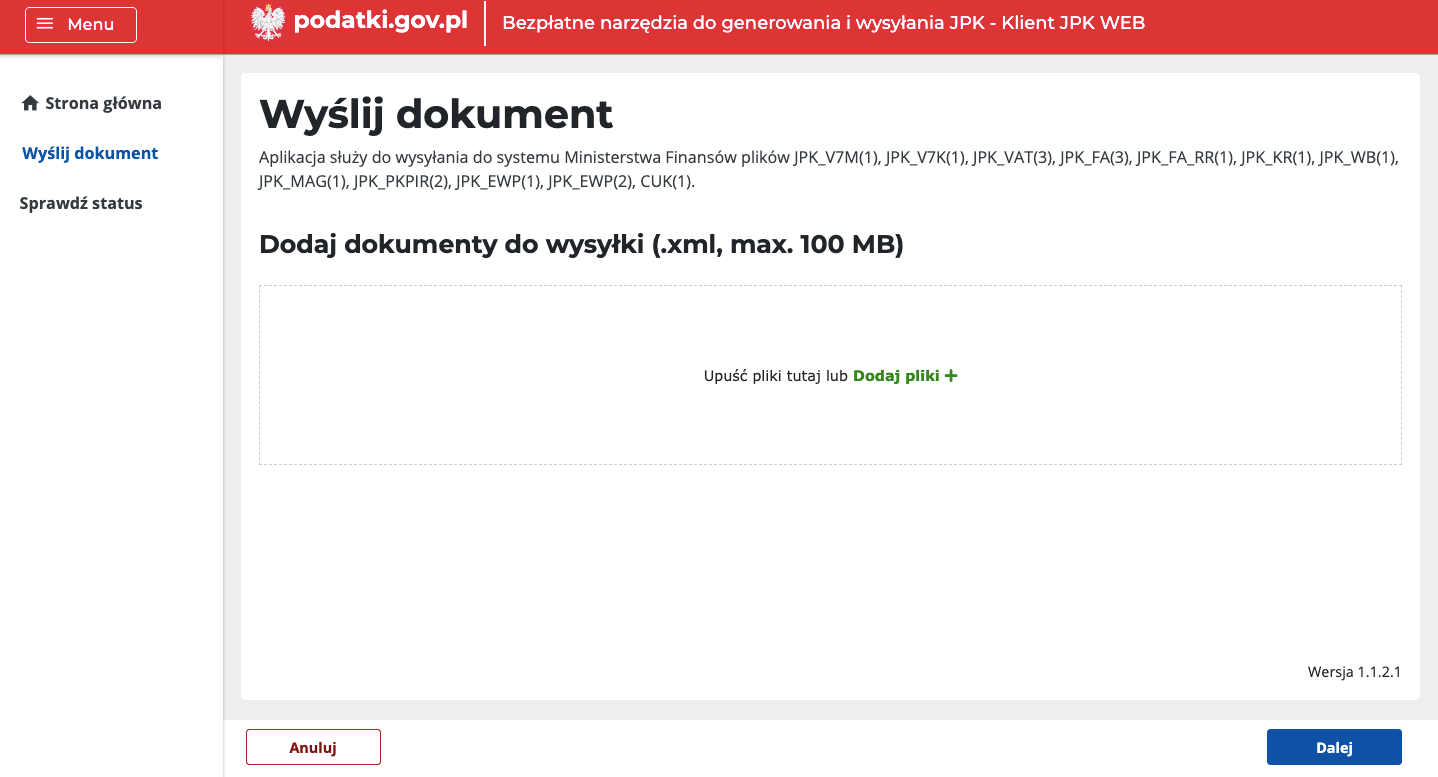

Po nowelizacji przepisów JPK VAT z deklaracją należy składać wyłącznie za pośrednictwem nowej bramki REST API, którą udostępniono pod adresem e-dokumenty.mf.gov.pl

Adresatem całej dokumentacji jest niezmiennie Ministerstwo Finansów i to ono administruje całym systemem informatycznym służącym do przesyłania JPK VAT.

Jak informuje resort, podatnik ma kilka możliwości, aby przygotować plik JPK VAT:

-

może wykorzystać do tego bezpłatny program e-mikrofirma, dostępny na stronie Ministerstwa Finansów,

skorzystać z darmowego narzędzia Ministerstwa Finansów o nazwie „Klient JPK WEB”, które służy do podpisywania i wysyłania plików JPK VAT,

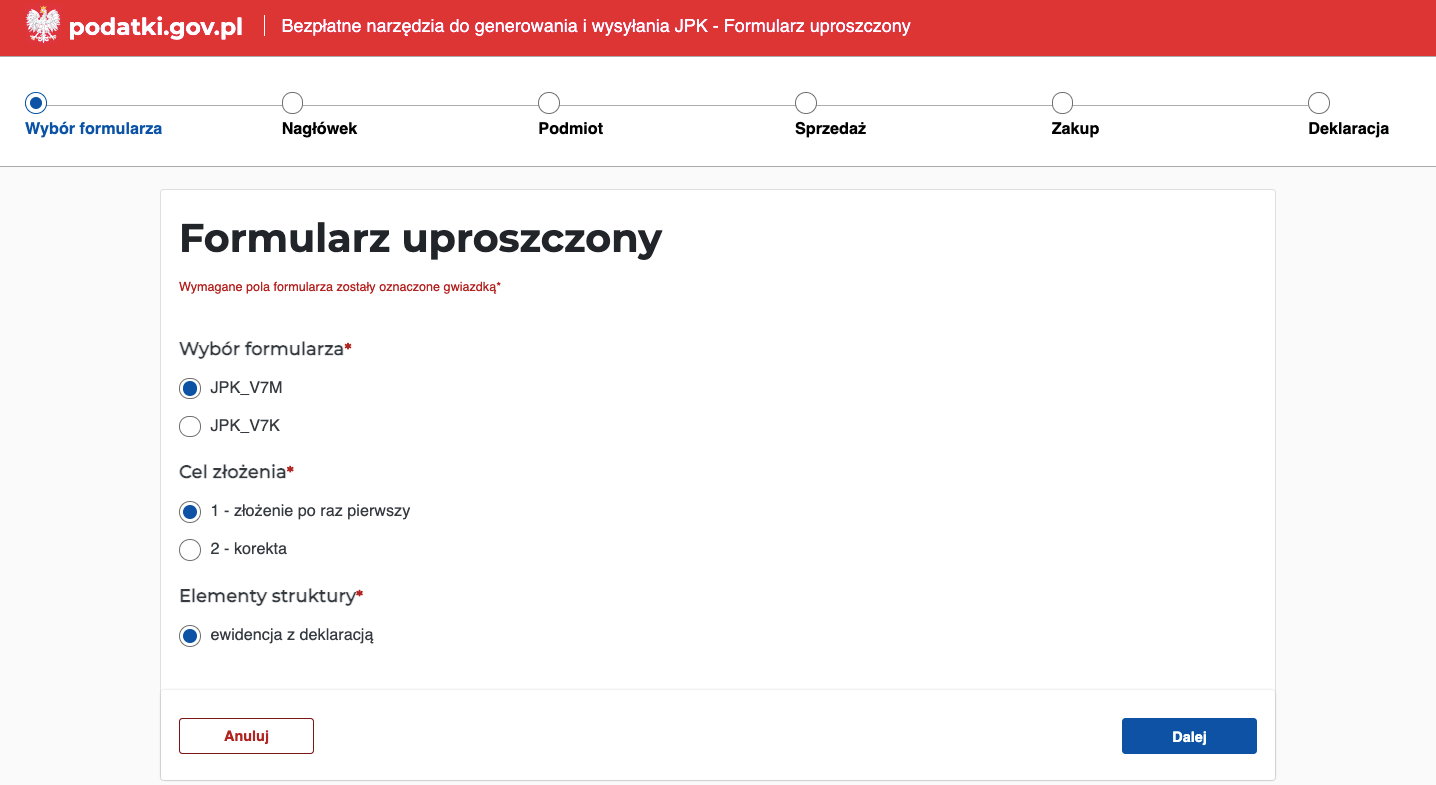

skorzystać z udostępnionego przez resort narzędzia do generowania oraz wysyłania JPK, tzw. formularza uproszczonego, dzięki któremu możliwe jest przygotowanie pliku JPK według struktur JPK V7M oraz JPK V7K (część deklaracyjna JPK VAT),

-

sporządzić JPK VAT za pomocą programu księgowego lub jednego z komercyjnych narzędzi on-line.

JPK VAT – do kiedy trzeba wysłać?

Nowy JPK VAT rządzi się także swoimi prawami, jeśli chodzi o ostateczny termin jego wysyłki.W tej materii obowiązują dwa rozwiązania, które dotyczą części deklaracyjnej pliku: JPK_V7M – składają podatnicy rozliczający się w systemie miesięcznym, JPK_V7K natomiast jest przeznaczony dla podatników rozliczających się kwartalnie.

Jednolity Plik Kontrolny przy rozliczeniu miesięcznym należy przesłać do 25. dnia każdego miesiąca za miesiąc poprzedni. Przy rozliczeniu kwartalnym z kolei podatnik wypełnia tylko część ewidencyjną za pierwsze dwa miesiące danego kwartału, przesyła ją do 25. dnia każdego miesiąca za poprzedni miesiąc, a po zakończeniu kwartału wypełnia część ewidencyjną dotyczącą trzeciego miesiąca oraz część deklaracyjną za cały kwartał. Nawet jeśli w danym miesiącu lub kwartale nie doszło do żadnej transakcji, podatnik musi złożyć tzw. zerowy JPK VAT. Jeśli 25. dzień miesiąca przypada w sobotę lub dzień ustawowo wolny od pracy, termin złożenia pliku mija następnego dnia roboczego.

Co zawiera JPK VAT z deklaracją?

Nowa struktura JPK zawiera przede wszystkim dane dotyczące zakupów oraz sprzedaży, które wynikają z prowadzonej ewidencji VAT za konkretny okres, a także pozycje z dotychczasowych deklaracji: VAT-7 lub VAT-7K.W części deklaracyjnej podatnik podaje również informacje niezbędne do obliczenia podatku należnego oraz naliczonego, a także podatku VAT podlegającego wpłacie lub przeniesieniu na kolejny okres rozliczeniowy. W części ewidencyjnej znajdziemy z kolei takie dane jak wysokość podstawy opodatkowania, wartość sprzedaży bez podatku czy wysokość samego podatku. JPK VAT z deklaracją można podpisać na trzy sposoby:

- przy użyciu profilu zaufanego,

- kwalifikowanego podpisu elektronicznego,

- danych autoryzujących (np. NIP czy PESEL, imię nazwisko, data urodzenia oraz odpowiednia kwota przychodu osiągniętego w danym roku).

Każdy podatnik po prawidłowym wysłaniu Jednolitego Pliku Kontrolnego otrzymuje Urzędowe Poświadczenie Odbioru (UPO).

Nowe dane w JPK VAT – co trzeba wiedzieć?

Nowelizacja w zakresie struktury Jednolitego Pliku Kontrolnego VAT wprowadziła także dodatkowe oznaczenia grup towarów oraz usług (tak zwane GTU), które podatnicy muszą umieszczać na wystawianych fakturach sprzedaży.Mogą to zrobić już w chwili wystawienia faktury lub dopiero w momencie generowania JPK VAT, ponieważ na sprzedawcy nie ciąży obowiązek informowania o grupie towarowej samego nabywcy. Zgodnie z nowymi przepisami wyróżniamy następujące GTU:

W przypadku sprzedaży towarów:

- GTU_01 (napoje alkoholowe, w tym alkohol etylowy, piwa, wina i wyroby pośrednie w rozumieniu przepisów o podatku akcyzowym),

- GTU_02 (benzyna lotnicza, paliwo, gaz płynny oraz olej napędowy),

- GTU_03 (dostawa oleju opałowego w rozumieniu przepisów o podatku akcyzowym oraz olejów smarowych itp.),

- GTU_04 (wyroby z tytoniu, dostawa suszu tytoniowego, płynu do papierosów elektrycznych oraz wyrobów nowatorskich, które ujęto w przepisach o podatku akcyzowym),

- GTU_05 (wszelkiego typu odpady),

- GTU_06 (urządzenia elektryczne oraz części i materiały do nich),

- GTU_07 (pojazdy oraz części samochodowe),

- GTU_08 (metale szlachetne oraz nieszlachetne),

- GTU_09 (dostawa lekarstw oraz wyrobów medycznych, w tym produktów leczniczych, ale także środków spożywczych specjalnego przeznaczenia żywieniowego),

- GTU_10 (budynki, grunty, budowle).

W przypadku świadczenia usług:

- GTU_11 (usługi w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych),

- GTU_12 (usługi o charakterze niematerialnym, w tym m.in. księgowe, prawne, szkoleniowe, doradcze, marketingowe, reklamowe itp.),

- GTU_13 (usługi transportowe i w zakresie gospodarki magazynowej).

Korekta JPK VAT – jak zrobić?

Może zdarzyć się tak, że podatnik już po złożeniu JPK VAT z deklaracją, będzie musiał dokonać korekty dokumentu. Powodów może być wiele, w tym między innymi wystawienie lub otrzymanie od kontrahenta faktury korygującej.W jaki sposób można dokonać zmiany danych? Jak informuje Ministerstwo Finansów, jeśli składa się plik po raz pierwszy, w elemencie „nagłówek” w pozycji „Cel złożenia” należy wpisać „1”. W przypadku korekty dotychczas złożonego pliku, niezależnie od tego, czy korekta jest związana z częścią deklaracyjną, czy ewidencyjną, wpisuje się „2”. Warto dodać, że przy korygowaniu JPK wypełnia się tylko te części, których dotyczy korekta.Co w sytuacji, gdy korekty wymagają dokumenty złożone przed 1 października 2020 r.? Wówczas podatnik musi postępować według starych zasad, czyli tych, które obowiązywały w momencie sporządzania i przesłania pliku.

Błędy w JPK VAT – jakie są konsekwencje?

Złożenie prawidłowo przygotowanego Jednolitego Pliku Kontrolnego VAT jest jedną z najważniejszych kwestii związanych z prowadzeniem księgowości w przedsiębiorstwie.Od obowiązku tego nie sposób uciec, a wszelkie błędy w dokumentacji czy też podanie nieprawdziwych informacji prędzej czy później zostanie przez organy skarbowe wykryte.W większości przypadków właściciel firmy otrzyma od naczelnika urzędu skarbowego wezwanie do skorygowania błędów. W ciągu 14 dni musi przesłać fiskusowi poprawioną ewidencję lub oświadczenie, że dokumentacja nie zawiera błędów. W przeciwnym razie urząd może nałożyć na przedsiębiorcę karę w wysokości nawet 500 zł za każdą pomyłkę.

Co więcej właściciel podmiotu musi liczyć się z tym, że zostanie pociągnięty do odpowiedzialności za wykroczenie lub przestępstwo skarbowe, które dokładnie uregulowano w przepisach Kodeksu karnego skarbowego.

Przez wykroczenie skarbowe należy rozumieć czyn zabroniony pod groźbą kary grzywny, który zachodzi wówczas, jeżeli kwota uszczuplenia nie przekracza pięciokrotnej wysokości minimalnego wynagrodzenia, czyli w 2021 r. – kwoty 14 000 zł. Kara grzywny w takich przypadkach może wynieść od 280 zł do aż 56 000 zł.

Przestępstwem skarbowym w kontekście JPK VAT jest jego niezłożenie lub podanie nierzetelnych informacji, za co grozi kara grzywny w stawkach dziennych, kara ograniczenia wolności lub nawet kara pozbawienia wolności. W 2021 r. stawka dzienna wynosi od 93,33 zł do 37 332 zł.

Chcesz dowiedzieć się więcej? – Skontaktuj się z nami!

Nasi doradcy czekają na Twoje pytania od poniedziałku do piątku między 8:30 a 16:30 pod numerem telefonu 32 357 47 25 i adresem e-mail finansowaniefaktur@ing.pl

Zespół finansowaniefaktur.pl

Przetestuj nasz system.

Sfinansuj pierwszą fakturę.